避免无效止损----结构止损和ATR止损

2024/5/11 15:52:29

Category 交易人生 Tag ATR,止损,期货相信很多朋友都有这么一种感觉,主力总是在针对自己。例如当你看涨做多时,进场之后设置好止损位,然而随后刚刚好打掉你的止损之后马上开始上涨,此时你已经错过了最佳进场时机,只能看着行情上涨而你只能观望。

若你在交易中经常是看对了方向,但是由于止损设置的问题错过行情,那你极有可能是在无效止损。

在交易中止损的重要性不言而喻,但是止损设置太大了则盈亏比不合适,若设置太小了则无法经受市场的正常波动,那么如何合理地设置一个适中的止损呢?下面介绍两种止损设置方法,结构止损和ATR止损。

1、结构止损

在上涨趋势中,行情启动的初期通常有一个回踩再确认的过程,如下图所示,即回踩点(蓝色椭圆处)没有跌破行情的启动点(红色椭圆处),这是对空头力量的最后一次测试,确认空头力量衰弱,则开启流畅的上涨行情。那么这个上涨-回调-上涨的过程就构成了一个看涨的N字型结构。

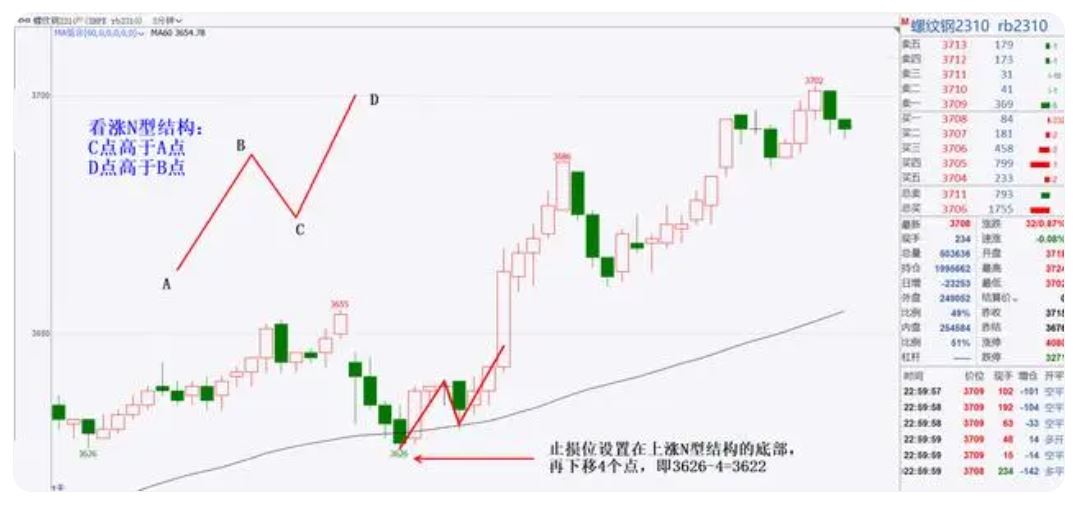

下图以螺纹钢3分钟时间周期为例,当价格在靠近60日均线时出现了一个看涨N型结构,说明小周期调整结束要开始上涨了,结合大周期60日均线向上,因此此处大小周期共振进场多单。

进场之后将止损设置在看涨N型结构底部,再下移4个点,下移的目的是为了防止市场无序波动刚好打掉你的止损,这点很重要。

这么设置止损的依据是,当价格有效跌破看涨N型结构的底部时,说明小周期的调整仍未结束,那我们多单进场的理由就不复存在了,因此止损出场。

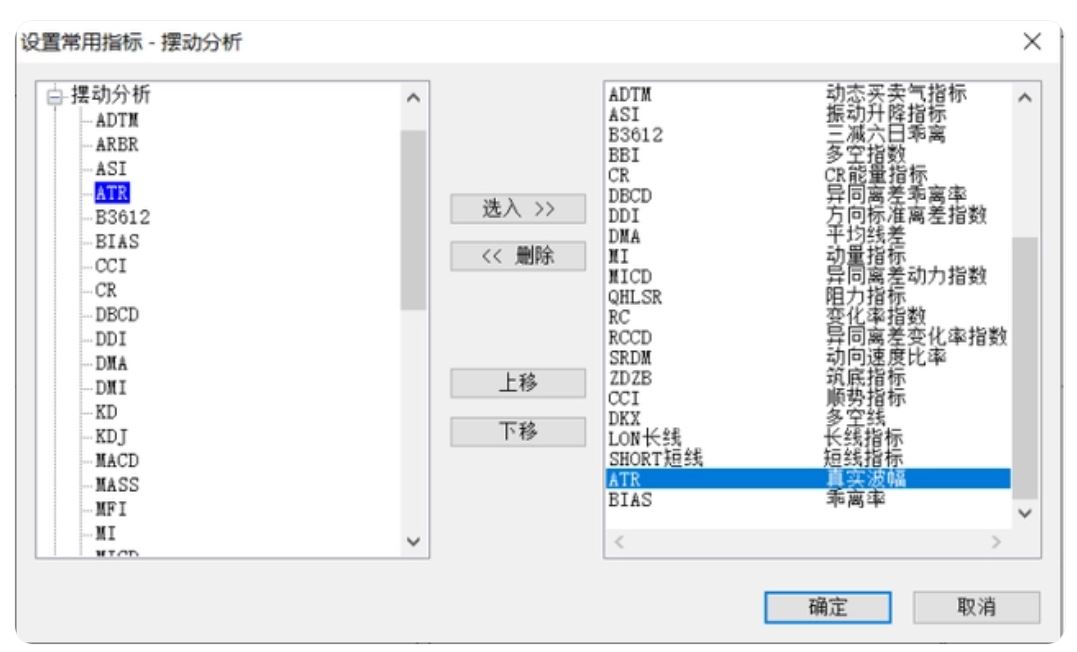

2、ATR止损

ATR的全称是“平均真实波动幅度均值”,指的是在过去一段时间内的平均波动幅度,既然知道了历史平均波动幅度,那么未来的波动幅度应该也在这一定的范围内,因此ATR也常用于止损。

如下图所示,ATR就是蓝色的横线部分,代表过去一段时间的平均波幅。在日内3分钟或者5分钟的时间周期维度上,ATR的参数设置为20,止损取2倍ATR。

实盘演示:

下图以螺纹钢5分钟时间周期为例,我们观察到60日均线向上,且前面一波上涨趋势强劲,当价格回落至60日均线附近出现反弹时进场做多。进场的这根阳线最低点位3638,此时的ATR为12.1,那我们可以将止损设置在最低点在下移2倍ATR处,即3614位置。

进场之后行情并没有立刻出现反弹,而是继续震荡向下,最低点到达了3625,但是并没有跌破止损点3614,之后顺利反弹到了前高附近。

在这个案例中,若是我们进场之后把止损设置得太小,则很可能被随后的波动打掉止损从而错过后面的上涨。

结构止损的好处在于有明确的意义,跌破看涨N型结构最低点则上涨趋势破环,多单自然要止损出场,但劣势在于需要我们自己去观察看涨或看跌N型结构,并且不是每次都会出现N型结构。

ATR止损的好处在于给足了市场波动的空间,若趋势延续则不太可能打掉止损,但其劣势在于要对趋势有比较精准的把握,若是趋势判断错误则止损空间比结构止损稍大一些。